Annuitetslån: Vad är det, Hur du Beräknar det & När det är bra!

Av: Nina Appelgren

Redaktör: William Bergmark

Granskare: Elias Bülow

I den här guiden förklarar Lånea begreppet annuitetslån. Bland annat förklaras vad ett lån via annuitet är, hur det beräknas och vad som skiljer det från andra låneformer såsom rak amortering.

Sammanfattande fakta om annuitetslån

- Annuitetslån är ett lån med fast månadsbetalning under lånets löptid.

- Ränta minskar och amortering ökar under återbetalningstiden.

- För att räkna på ett annuitetslån kan man använda en lånekalkylator.

- Om räntan ändras, kan annuiteten (månadsbeloppet) förändras.

- Rak amortering på lån medför en lägre total kostnad än annuitetslån.

- Om annuitetslån betalas i förtid ändras antingen löptid eller månadsbelopp.

Vad är ett annuitetslån?

Ett annuitetslån är ett lån med en fast månadsbetalning varje månad under lånets löptid. Annuitetsbeloppet består av både ränta och amortering, där fördelningen av ränta och amortering varierar under återbetalningstiden. Annuitetslån är den vanligaste återbetalningsmetoden på lån utan säkerhet.

Så fungerar ett annuitetslån

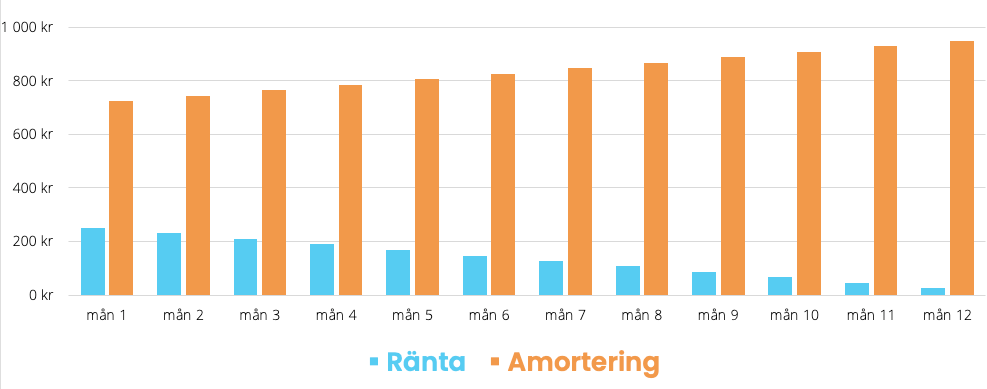

I takt med att man amorterar på ett annuitetslån förändras proportionerna mellan hur mycket ränta och amortering som betalas varje månad. Andelen ränta är som störst i början av återbetalningstiden. Därefter avtar andelen ränta i takt med att amorteringar görs och skulden minskar.

Mot slutet av låneperioden är förhållandet, det vill säga att räntekostnaden är som lägst och amorteringen som högst, istället det motsatta. Det beror på att räntedelen minskar och amorteringen ökar i takt med att skulden betalas av.

I bilden ser vi att den totala månadskostnaden för ränta och amortering är 975 kronor. Initialt är andelen ränta större, för att sedan successivt minska ju närmare slutbetalningsdatumet man kommer.

Hur gör man för att räkna på annuitetslån?

För att räkna på ett annuitetslån använder man med fördel en lånekalkylator. Färdiga kalkylverktyg finns att hitta online. Där fyller man i ränta, löptid och lånebelopp för att räkna på annuitetslånet. Man kan också använda formler i t.ex. Microsoft Excel för att beräkna annuiteten.

Formel för att beräkna annuitetslån med matte

Formeln för att beräkna annuitetslån med matte är C = Lånebelopp / [ (1/r) – 1/r*(1+r)n ], där C = annuitetsbelopp, r = ränta och n = antal betalningstillfällen. För att formeln ska vara tillämplig förutsätter det att räntan är densamma under hela återbetalningstiden.

C = Annuitetsbelopp (ränta + amortering)

r = Ränta (densamma under hela löptiden)

n = Antal betalningstillfällen

Vad händer med ett annuitetslån om räntan ändras?

Om räntan för ett annuitetslån ändras kan det medföra förändringar i månadsbeloppet. Nedan kan du läsa om de två scenarier som kan inträffa om räntan ändras:

- Lånet löper med bibehållen (falsk) annuitet.

- Lånet får ändrad annuitet.

Lånet löper med bibehållen (falsk) annuitet

Bibehållen (falsk) annuitet innebär att annuitetsbeloppet ligger fast trots förändringar i räntan. Vid en räntehöjning består månadsbeloppet vid bibehållen annuitet av en större andel ränta och en mindre andel amortering. Därför tar det också längre tid att slutbetala lånet.

Lånet får ändrad annuitet

Vid ändrad annuitet fortsätter lånet att löpa på med samma återbetalningstid som tidigare. Istället justeras annuitetsbeloppet om räntan ändras. En räntehöjning medför därmed ett högre annuitetsbelopp, medan en räntesänkning medför ett lägre annuitetsbelopp.

Om man vill betala ett annuitetslån i förtid

Det är alltid möjligt att betala ett annuitetslån i förtid. För annuitetslån fortsätter vanligtvis månadsbeloppet att vara detsamma, medan löptiden istället blir kortare. Lånet kan också löpa på med samma återbetalningstid. Då minskar istället månadsbeloppet låntagaren ska betala.

Sammanfattningsvis sker en av följande förändringar när man betalar ett annuitetslån i förtid:

- Du behåller samma återbetalningstid som tidigare. Månadsbeloppet blir då lägre eftersom lånebeloppet har minskat.

- Du behåller samma månadsbelopp som tidigare. Återbetalningstiden blir då kortare och lånet kan slutbetalas tidigare än den ursprungliga förfallotidpunkten.

Skillnad mellan annuitet och rak amortering

Ett lån med rak amortering betalas av med samma summa varje månad. Däremot avtar räntekostnaden i takt med att skulden minskar. En lägre räntekostnad gör att månadsbeloppet blir mindre och mindre tills dess att lånet är fullt återbetalt.

Månadsbeloppet för ett lån med rak amortering är som högst i början av löptiden då andelen ränta är som störst. Ett lån med annuitet har samma månadsbelopp under hela lånets löptid (förutsatt att räntan är oförändrad). Du hittar mer information om vad som skiljer amorteringsmodellerna åt här: skillnaden mellan rak amortering och annuitet.

Räkneexempel för skillnad i kostnad mellan rak amortering och annuitet

| Annuitet | Rak amortering | |

|---|---|---|

| Månad 1 | 2 424 kr | 2 708 kr |

| … | … | … |

| Månad 6 | 2 424 kr | 2 578 kr |

| … | … | … |

| Månad 12 | 2 424 kr | 2 422 kr |

| … | … | … |

| Månad 24 | 2 424 kr | 2 109 kr |

| Totalkostnad | 8 184 kr* | 7 812 kr* |

*I detta exempel har vi utgått från avgifter = 0 kronor.

När ska man välja annuitetslån eller rak amortering?

Det finns både för- och nackdelar med att välja annuitetsmetoden framför rak amortering:

Fördelar med annuitetslån

-

Lätt att planera: Eftersom varje månadsbetalning är densamma är det en stor fördel att välja ett annuitetslån för den som vill planera sin budget. För en stabil privatekonomi är det tryggt att veta exakt vilken kostnad man har för lånet varje månad.

-

Lägst månadskostnad i början: Eftersom månadskostnaden är konstant kommer den inte vara lika hög i början som vid rak amortering. Vid rak amortering kan månadskostnaden initialt vara mycket hög och ibland svår att klara av.

Nackdelar med annuitetslån

-

Högre totalkostnad: Vid rak amortering kommer skulden att minska snabbt till en början vilket gör att räntekostnaden minskar i snabbare takt än vid ett annuitetslån. Konsekvensen blir att den totala kostnaden för ett annuitetslån blir högre eftersom det inte amorteras lika fort.

-

Svårare att ha koll på skulden: Eftersom det är komplicerat att beräkna annuitet är det svårt att veta hur mycket man får betala i ränta respektive amortering vid ett annuitetslån. Det kan tänkas att man behöver ta hjälp av banken för att ta reda på hur mycket som återstår av skulden.

Vanliga frågor

Vad betyder annuitetslån?

Ett annuitetslån betyder att det är ett lån som återbetalas med ett fast månadsbelopp. Månadsbeloppet är därmed exakt samma belopp vid varje återbetalningstillfälle. Annuiteten beräknas utifrån en formel som tar hänsyn till lånebelopp, ränta och antal betalningstillfällen.

Är ett annuitetslån bra eller dåligt?

Ett annuitetslån kan var både bra och dåligt jämfört med ett lån med rak amortering. Fördelar med annuitetslånet är att det underlättar hushållsbudgeten eftersom kostnaden varje månad är densamma.

Ett annuitetslån är dessutom billigare i början än vad ett lån med rak amortering är vilket är positivt för den med ansträngd ekonomi. Nackdelen är att ett lån med annuitetslån får en högre totalkostnad än ett lån med rak amortering.

Kan man ta ett annuitetslån för att köpa bil?

Ja, man kan ta ett annuitetslån för att köpa bil. De allra flesta billån läggs upp med annuitet som amorteringsmodell. Det gäller både för billån med och utan säkerhet. Undantaget är om man belånar man sin bostad för att köpa bil. Ett bolån läggs i regel upp med rak amortering.

Huruvida man väljer rak amortering eller annuitetslån har dock liten effekt på om ett billån är bra eller dåligt. Viktigast är lånevillkoren och att man över huvud taget blir beviljad.